Bisnis.com, JAKARTA - PT Bank Pembangunan Daerah Banten Tbk. masih menunggu hasil keputusan Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) yang akan digelar 2 Oktober 2020 nanti terkait penentuan harga pelaksanaan rights issue.

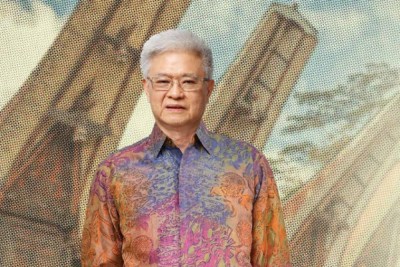

Direktur Utama Bank Banten Fahmi Bagus Mahesa mengatakan pihaknya tidak ingin mendahului keputusan RUPSLB terkait kemungkinan harga pelaksaan rights issue yang akan sama dengan harga hasil reverse stock.

"Yang pasti kami telah menunjuk Lembaga dan Profesi Penunjang untuk dapat melaksanakan rencana aksi korporasi ini dengan itikad baik dan penuh rasa tanggung jawab," katanya kepada Bisnis, Kamis (27/8/2020).

Berdasarkan catatan Bisnis, pelaksanaan rights issue dilakukan emiten berkode saham BEKS itu untuk mendapatan tambahan modal sebagai bagian dari rencana ekspansi penyaluran kredit. Ekspansi penyaluran kredit perlu dilakukan untuk meningkatkan kinerja perseroan.

Pasalnya, sejak 2016, Bank Banten terus mengalami kerugian. Data terakhir, pada kuartal I/2020, Bank Banten membukukan kerugian senilai Rp31,866 miliar atau turun Rp23,929 miliar dibandingkan posisi periode sama tahun lalu yang senilai Rp55,795 miliar.

Salah satu skenario yang disiapkan Bank Banten untuk bisa bangkit adalah dengan mengurangi biaya dana yakni cost of operable fund (CoP) dari posisi 14,79% pada akhir 2019 menjadi 10,6% pada 2021. Skenario tersebut akan tercapai jika melakukan ekspansi kredit hingga Rp2,028 triliun.

Baca Juga

Setidaknya, ekspansi tersebut dapat dicapai apabila Bank Banten mendapatkan permodalan senilai Rp500 miliar. Pelaksanaan rights issue pun dilakukan untuk mendapat suntikan modal tambahan.

Perseroan rencananya akan menerbitkan saham baru dengan seri dan nominal yang berbeda yaitu saham Seri C dengan nominal Rp50 per lembar. Jumlah saham baru yang rencananya akan diterbitkan melalui Penambahan Modal dengan Hak Memesan Efek Terlebih Dahulu (PMHMETD) adalah sebanyak-banyaknya 60.820.296.033 saham Seri C dengan nilai nominal Rp50 per lembar saham.

Jumlah tersebut setara 90,46% dari jumlah saham yang ditempatkan dan disetor penuh dalam perseroan.

Hingga kini, perseroan belum menentukan harga pelaksanaan dari PUT tersebut. Namun, jika mengacu pada harga pasar saham BEKS kini yang di level Rp50, maka perseroan berpotensi mendapatkan dana Rp3,04 triliun.

Cek Berita dan Artikel yang lain di Google News dan WA Channel