Bisnis.com, JAKARTA - PT Bank Capital Indonesia Tbk. (BACA) menyatakan tidak ada pembeli siaga dalam aksi rights issue atau PUT IV dengan HMETD pada tahun ini.

Informasi tersebut tertuang dalam tanggapan Bank Capital kepada Bursa Efek Indonesia (BEI) terkait rencana rights issue pada Selasa (12/10/2021). BACA akan melakukan penggalangan dana melalui penambahan modal dengan memberikan hak memesan efek terlebih dahulu (PMHMETD).

Perseroan akan menerbitkan sebanyak-banyaknya 20 miliar saham biasa atas nama dengan nominal Rp100 per saham. Untuk harga penawaran belum ditetapkan, begitu juga dengan total dana yang akan didapatkan dari aksi ini.

Perseroan dalam melakukan PMHMETD lV ini telah mendapatkan persetujuan dari Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) pada 25 Agustus 2021.

"Tidak ada pembeli siaga dalam PUT IV dengan HMETD," demikian pernyataan dari manajemen Bank Capital.

Para pemegang saham yang telah menyatakan komitmen terkait pelaksanaan rights issue baru datang dari PT Inigo Global Capital dengan kepemilikan saham 14,71 persen dan PT Delta Indo Swakarsa 13,9 persen. Selanjutnya, KPD Simas Equity Fund yang memiliki 11,06 persen saham belum menyatakan sikap.

Baca Juga

Adapun, masyarakat memiliki porsi terbesar dengan 60,27 persen saham BACA. Rencananya perseroan tidak akan menerbitkan waran yang mengikuti pelaksanaan rights issue.

"Seluruh dana yang didapatkan dari PUT IV [100 persen] akan digunakan untuk modal kerja bank," tambah manajemen BACA.

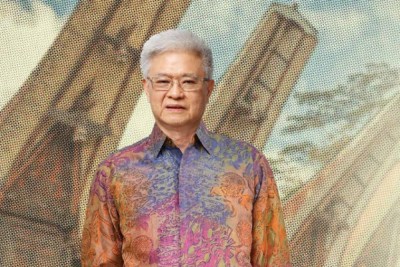

Sebelumnya, usai RUPSLB pada 25 Agustus 2021, Direktur Utama Bank Capital Wahyu Dwi Aji menyatakan perseroan optimistis bisa menghimpun dana hingga Rp7 triliun dari aksi penggalangan modal pada tahun ini.

Harga pelaksanaan dari rights issue dan investor strategis saat ini masih dalam proses pembahasan. Namun, terkait dengan potensi dana perseroan memiliki potensi penyuntikan dana besar.

"Lihat saja rata-rata harga di pasar dalam 3 bulan terakhir. Kalau Rp3 triliun itu pasti tembus. [Kalau Rp7 triliun?] kami yakin bisa," sebutnya, Rabu (25/8/2021).

Dia menuturkan dana tersebut juga untuk memenuhi aturan baru OJK yang telah berubah menjadi KBMI. "Kalau partner tentu kami buka segala opsi, tetapi yang jelas kami berupaya untuk bisa memenuhi ketentuan modal inti OJK yang terbaru dengan batas minimal Rp6 triliun."

Wahyu menyampaikan kinerja perseroan pun tergolong sangat stabil beberapa tahun terakhir. Bahkan dana pihak ketiga terus bertumbuhan yang mengartikan kepercayaan nasabah sangat tingi pada perseroan. Lebih lanjut, dia menyebutkan perseroan akan lebih fokus pada segmen ritel khususnya setelah penyuntikan modal akhir tahun ini.

Perseroan akan berubah dari bank yang fokus korporasi ke bank yang fokus ke ritel. "Porsi nasabah koprasi kami itu mencapai 90 persen, nanti dengan tranformasi kami akan kecilkan itu hingga hanya 10 persen dan ritel menjadi 90 persen. Plafon kredit korporasi yang tidak sesuai risk appatite kami turunkan," sebutnya.

Cek Berita dan Artikel yang lain di Google News dan WA Channel