Bisnis.com, JAKARTA - Industri pembiayaan (multifinance) mulai ramai menerbitkan obligasi pada awal tahun ini, guna memenuhi kebutuhan modal kerja untuk menggenjot pembiayaan sepanjang 2022.

Data Kustodian Sentral Efek Indonesia mencatat ada tiga perusuhaan pembiayaan yang menawarkan dan menerbitkan obligasi sampai dengan 4 Februari 2022. PT Usaha Pembiayaan RelianceIndonesia (Reliance Finance) menjadi yang pertama menerbitkan obligasi pada tahun ini.

Reliance Finance menerbitkan Obligasi I Tahun 2022 dengan jumlah pokok Rp400 miliar terdiri dari 3 Seri. Perseroan menawarkan tingkat bunga tetap di kisaran 8 persen - 9,5 persen per tahun. Masa penawaran umum obligasi tersebut telah berlangsung pada 3-4 Februari 2022.

Berikutnya, PT Sinar Mas Multifinance menerbitkan Obligasi Berkelanjutan II Tahap III Tahun 2022 dengan jumlah pokok obligasi sebesar Rp559,20 miiar yang terdiri dari 3 seri. Perseroan menawarkan tingkat bunga tetap di kisaran 7,75 persen - 10,5 persen per tahun. Adapun masa penawaran umum telah berlangsung pada 3 Februari 2022.

Selanjutnya, PT Mandiri Tunas Finance menerbitkan Obligasi Berkelanjutan V Tahap III Tahun 2022 dengan jumlah pokok obligasi sebesar Rp1,23 triliun yang terdiri dari 2 seri. Perseroan menawarkan tingkat bunga tetap di kisaran 5,90 persen - 6,74 persen per tahun.

Adapun, masa penawaran umum ditetapkan pada 16-18 Februari 2022. Dalam keterbukaan informasi di Bursa Efek Indonesia pekan lalu, Direksi Mandiri Tunas Finance menjelaskan hasil penawaran umum setelah dikurangi biaya-biaya emisi seluruhnya akan dipergunakan sebagai modal kerja untuk pembiayaan kendaraan bermotor perseroan.

Baca Juga

Ketua Umum Asosiasi Perusahaan Pembiayaan Indonesia (APPI) Suwandi Wiratno mengungkapkan multifinance mulai melirik kembali penerbitan surat utang sebagai sumber pendanaan operasional sepanjang 2022, untuk mendapatkan biaya dana alias cost of funds yang lebih kompetitif.

Pemain yang sudah bisa menerbitkan surat utang tentu akan mencoba strategi ini sebagai langkah diverifikasi sumber pendanaan, karena umumnya gelontoran modal dari perbankan sudah normal seiring kondisi perekonomian nasional.

"Perusahaan multifinance independen dan kecil sudah mulai ada pergerakan, walaupun belum besar. Kalau [pemain] yang menengah ke atas, dimiliki bank atau dealer kendaraan, pendanaannya sudah lancar sekali buat operasional, bahkan punya kas untuk membayar surat utang jatuh tempo tanpa refinancing," ujarnya kepada Bisnis, Jumat (4/2/2022).

Oleh sebab itu, tak heran apabila golongan multifinance menengah ke atas tersebut mulai melirik pendanaan dari obligasi dan sukuk lagi untuk berekspansi, demi memperbesar nilai pembiayaan, sekaligus mempertahankan pangsa pasarnya.

Sebagai gambaran, berdasarkan statistik OJK per Desember 2021, total pendanaan yang diterima 161 pemain industri multifinance senilai Rp215,95 triliun tercatat masih turun 6,91 persen (year-on-year/yoy).

Namun, di antara komponen pembentuk total pendanaan tersebut, pendanaan dari bank dalam negeri senilai Rp138,18 triliun telah positif 3,6 persen (yoy), membuat total sumber pendanaan dari dalam negeri ikut bertumbuh.

Adapun, total pendanaan dari luar negeri Rp72,55 triliun masih minus 20,9 persen (yoy), karena kontraksi dari sumber pendanaan bank luar negeri (Rp52,99 triliun). Namun, pendanaan dari lembaga jasa keuangan bukan bank (Rp14,3 triliun) dan entitas luar negeri lainnya (Rp5,24 triliun) sama-sama tercatat naik.

Sementara itu, nilai surat berharga yang diterbitkan senilai Rp48,43 triliun masih terkontraksi 12 persen (yoy). Namun, tren kenaikan mulai tampak sejak kuartal IV/2021, karena beberapa multifinance yang menerbitkan surat utang baru berani merealisasikan rencananya menunggu pandemi Covid-19 Jilid II di pertengahan tahun lalu mereda terlebih dahulu.

Lebih lanjut, beberapa multifinance besar berencana memacu penerbitan obligasi pada tahun ini sebagai sumber pendanaan selain dari perbankan. Berdasarkan catatan Bisnis, salah satu multifinance yang mengaku akan mulai memperbesar porsi pendanaan dari surat utang pada 2022 ini, yakni PT Wahana Ottomitra Multiartha Tbk. (WOMF).

Erik Tanudjaja, Financial Planning and Investor Relation Head WOMF mengungkap pada tahun ini akan mulai mengejar capaian seperti periode normal sebelum pandemi, dengan proyeksi menembus Rp5,5 triliun. Target ini tercatat tumbuh lebih dari 30 persen (yoy), dan terbilang hampir menyamai kinerja pembiayaan baru WOMF di 2019 yang mencapai Rp5,79 triliun.

"Kami masih akan fokus pada pembiayaan multiguna beragunan kendaraan buat masyarakat akar rumput dan UMKM. Separuh dari target tersebut sumber pendanaannya kami upayakan dari penerbitan obligasi," ujarnya kepada Bisnis beberapa waktu lalu.

PT Adira Dinamika Multi Finance Tbk. (ADMF) pun kembali berencana menerbitkan surat utang dua sampai tiga kali lagi seperti era sebelum pandemi.

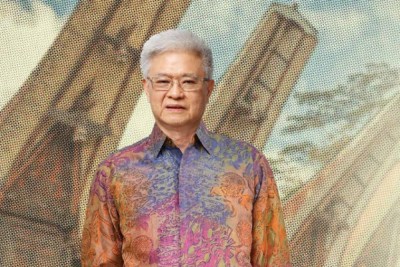

Direktur Keuangan ADMF I Dewa Made Susila menjelaskan strategi ini dibidik karena cost of funds dari pasar modal jauh lebih kompetitif, menilik ADMF sudah dikenal oleh kalangan investor surat utang dan terbukti sanggup mempertahankan rating idAAA walaupun di tengah pandemi sekalipun.

Pasalnya, tahun lalu anak usaha PT Bank Danamon Tbk. (BDMN) ini mengandalkan pinjaman dari entitas terafiliasi induk, dan hanya sekali menggelar putaran penerbitan surat utang pada kisaran awal semester II/2021, yaitu Obligasi Berkelanjutan V Tahap II Tahun 2021 senilai Rp1,3 triliun dan Sukuk Mudharabah Berkelanjutan IV Tahap II Tahun 2021 senilai Rp200 miliar.

Adapun, PT Mandala Multifinance Tbk. (MFIN) juga akan mengandalkan penerbitan surat utang untuk merealisasikan target pembiayaan baru menembus Rp6,8 triliun di tahun ini, atau tumbuh di kisaran 35 persen (yoy) dari tahun lalu.

"Komposisi sumber pendanaan kami setiap tahunnya, 60 persen dari surat utang dan 40 persen pinjaman bank. Pada 2021 lalu bahkan menyentuh 62 persen, karena kami coba diversifikasi perdana ke sukuk buat mengakomodasi permintaan pembiayaan berbasis syariah. Tahun ini harapannya akan serupa," ungkap Direktur Bisnis MFIN Christel Lasmana dalam diskusi terbatas bersama media beberapa waktu lalu.

Cek Berita dan Artikel yang lain di Google News dan WA Channel