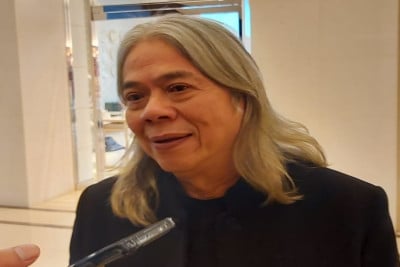

Bisnis.com, JAKARTA - Bank Indonesia (BI) memutuskan untuk mempertahankan suku bunga acuan atau BI Rate pada level 6,25% saat Rapat Dewan Gubernur (RDG) Agustus 2024. Gubernur BI Perry Warjiyo juga menyampaikan prediksi pertumbuhan kredit perbankan pada akhir tahun.

Dalam konferensi pers hasil RDG Agustus 2024, Perry mengatakan penyaluran kredit perbankan pada Juli 2024 sebesar 12,40% secara tahunan (YoY). Angka ini lebih tinggi ketimbang bulan sebelumnya yang sebesar 12,36% YoY.

Pertumbuhan kredit pada Juli 2024ditopang oleh kredit investasi, kredit modal kerja, dan kredit konsumsi yang masing-masing tumbuh sebesar 15,20% (yoy), 11,60% (yoy), dan 10,98% (yoy).

Dia juga menyatakan bahwa pembiayaan syariah dan kredit UMKM tumbuh masing-masing sebesar 11,75% (yoy) dan 5,16% (yoy).

“Dengan perkembangan tersebut, pertumbuhan kredit 2024 diprakirakan berada pada batas atas kisaran 10-12%,” katanya, Rabu (21/8/2024).

Dari sisi penawaran, hal ini ditopang oleh pertumbuhan dana pihak ketiga (DPK) sebesar 7,72% (yoy), strategi realokasi alat likuid ke kredit oleh perbankan, serta dukungan Kebijakan Insentif Likuiditas Makroprudensial (KLM) Bank Indonesia.

Baca Juga

Untuk memperkuat pendanaan, perbankan juga mengoptimalkan sumber pendanaan selain dari DPK, antara lain melalui penerbitan surat-surat berharga dan pinjaman.

Selain itu, dari sisi permintaan, Perry menyebut pertumbuhan kredit turut dipengaruhi oleh permintaan korporasi yang sejalan dengan kinerja penjualan yang masih kuat.

“Sementara itu, permintaan kredit rumah tangga masih tinggi terutama pada KPR. Secara sektoral, pertumbuhan kredit yang tinggi terjadi pada mayoritas sektor ekonomi, terutama pada sektor Industri, Listrik, Gas, dan Air (LGA), dan Pengangkutan,” ujarnya.

Prediksi Laba Perbankan

Sementara itu, dari sisi profitabilitas, Otoritas Jasa Keuangan (OJK) menyampaikan sejumlah bank melakukan revisi dengan memangkas target laba pada tahun ini.

Kepala Eksekutif Pengawas Perbankan OJK Dian Ediana Rae mengatakan kondisi tersebut terjadi karena kondisi suku bunga global yang masih tinggi ditambah lagi adanya kenaikan biaya dana akibat perebutan dana murah di pasar.

“Sementara, suku bunga kredit saat ini tergolong stabil di tengah suku bunga DPK yang meningkat,” ujarnya dalam keterangan tertulis, Senin (12/8/2024).

Meskipun demikian, kata Dian, sesuai dengan rencana bisnis bank (RBB) revisi dari bank margin bunga bersih alias net interest margin (NIM) pada akhir 2024 diproyeksikan masih tergolong stabil dibandingkan NIM pada semester I/2024.

“Dengan optimisme bahwa penyaluran kredit perbankan di 2024 masih cukup tinggi dengan pencapaian double digit, pertumbuhan kinerja perbankan pada tahun 2024 diharapkan tetap terjaga baik, meskipun mungkin tidak setinggi tahun lalu,” ujar Dian.

Berdasarkan catatan Bisnis, rasio margin bunga bersih (net interest margin/NIM) 4,57% per Juni 2024, naik tipis dari periode Mei 2024 yang mencapai 4,56%. Adapun, secara tahunan capaian Juni 2024 susut, di mana Juni tahun lalu sebesar 4,8%.

Sebagaimana diketahui, NIM memberikan gambaran tentang seberapa efisien suatu lembaga keuangan dalam menghasilkan keuntungan dari selisih antara pendapatan bunga yang diperoleh dan biaya bunga yang dibayar. Makin besar angka NIM mengindikasikan potensi keuntungan perbankan dari dana yang disalurkan semakin besar.

Sementara itu, Pengamat Perbankan & Praktisi Sistem Pembayaran Arianto Muditomo mengatakan dinamika kinerja perbankan sendiri tidak terlepas dari pasar uang, inflasi, dan nilai tukar.

Dia menyebut sampai pertengahan tahun ini kondisi perekonomian Indonesia pada umumnya masih menghadapi tantangan atas ketiga, antara lain faktor eksternal, makro dan global.

“Di sisi lain, secara internal bank juga perlu memperhatikan kualitas asetnya, kemampuan bertumbuhnya dan likuiditas untuk membiayai operasional atau bisnisnya agar tetap mampu mengantisipasi setiap dinamika yang dihadapi,” ujarnya kepada Bisnis, Rabu (31/7/2024).

Ke depan, soal proyeksi kinerja industri perbankan, Arianto memprediksi ini bakal bergantung pada stabilitas global dan kepastioan nasional setelah pergantian kepemimpinan negara.

Menurutnya, jika pemerintahan baru mampu mempertahankan kepercayaan masyarakat dan investor, maka perekonomian akan membaik dan arus dana masuk ke dalam negeri akan lebih besar, yang pada akhirnya mendorong penurunan tingkat suku bunga acuan.

“Kondisi ini akan membuat pertumbuhan paruh kedua akan lebih tinggi dibanding pertumbuhan paruh pertama,” ungkap Arianto.

-19-ant-01tol.jpg?w=300&h=221)