Bisnis.com, JAKARTA - PT Bank Amar Indonesia Tbk. (AMAR) bakal gencar melakukan aksi penambahan modal lewat skema rights issue sepanjang 2022.

Langkah itu dilakukan guna memenuhi kewajiban modal inti minimum Rp3 triliun paling lambat 31 Desember 2022. Sampai dengan September 2021, modal inti Bank Amar tercatat sebesar Rp1,01 triliun.

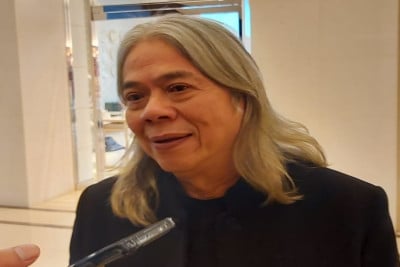

President Director Amar Bank Vishal Tulsian mengungkapkan terkait aksi penambahan modal, perseroan sedang dalam diskusi dengan beberapa investor potensial untuk memenuhi persyaratan modal inti minimum yang diatur oleh OJK.

Yang terdekat, Bank Amar berencana menggelar aksi Penawaran Umum Terbatas (PUT) I atau rights issue pada Februari 2022. Aksi tersebut mengincar dana senilai Rp1 triliun.

Berdasarkan prospektus yang dirilis perseroan pada akhir Desember 2021, Bank Amar akan menerbitkan saham baru sebanyak 5,78 miliar lembar dengan nominal Rp100 per saham. Harga pelaksanaan ditetapkan sebesar Rp173 per saham.

Bank Amar menjadwalkan tanggal terakhir perdagangan saham dengan HMETD (cum rights) di pasar reguler dan pasar negosiasi pada 9 Februari 2022, sedangkan di pasar tunai pada 11 Februari 2022.

Baca Juga

Periode perdagangan HMETD dijadwalkan pada 15-21 Februari 2022, sekaligus menjadi periode pelaksanaan HMETD.

Dalam aksi itu, Tolaram Group Inc. selaku pemegang saham utama perseroan akan menyerap seluruh haknya yakni sebanyak 1,73 miliar saham baru. Selain itu, Tolaram juga bertindak sebagai pembeli siaga jika saham tidak diserap investor lain, maksimal Rp700,5 miliar.

“Jadi, rights issue pertama akan terjadi pada bulan Februari bulan ini. Dan kami akan segera melakukan right issue kedua yang juga akan diselesaikan tahun ini,” pungkasnya.

Menurut Vishal, dengan minat investor yang diklaim cukup tinggi, Bank Amar diyakini mampu memenuhi ketentuan modal inti sebanyak Rp3 triliun pada tahun ini.

Pada perdagangan kemarin (3/2/2022), saham AMAR ditutup di level Rp535 atau naik 1,90 persen. Dalam setahun terakhir, sahamnya sudah naik 98,15 persen.

-19-ant-01tol.jpg?w=300&h=221)