Bisnis.com, JAKARTA — Bank sentral akan kembali menggunakan instrumen Sertifikat Bank Indonesia (SBI) untuk menarik dana asing masuk ke Tanah Air, setelah penaikan suku bunga belum mampu meredam gejolak nilai tukar rupiah.

Penggunaan instrumen SBI menjadi topik headline koran cetak Bisnis Indonesia edisi Jumat (20/7/2018). Berikut Laporannya.

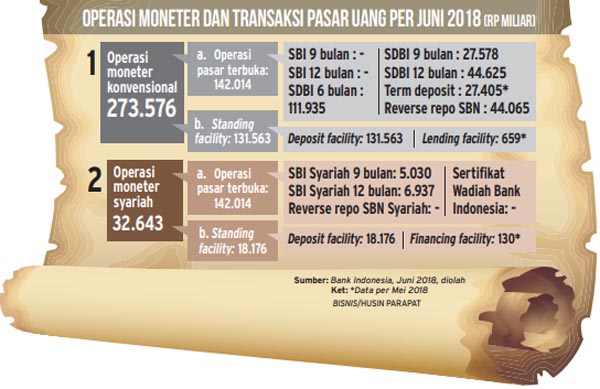

Instrumen tersebut sebetulnya telah dinonaktifkan dalam 19 bulan terakhir, dengan meniadakan lelang SBI untuk semua tenor. BI terakhir kali melakukan lelang untuk tenor 9 bulan dan 12 bulan pada Desember 2016. (lihat infografis)

Gubernur Bank Indonesia Perry Warjiyo menegaskan langkah reaktivasi SBI untuk tenor 9 bulan dan 12 bulan tersebut ditempuh untuk membuat pasar keuangan dalam negeri menarik, selain melalui instrumen suku bunga acuan.

“Ini akan menjadi daya tarik bagi masuknya investasi portofolio asing,” ujar Perry, Kamis (19/7).

Padahal, pada 2016, BI telah memutuskan untuk menghapus SBI secara bertahap dan menggantikannya secara penuh dengan Surat Berharga Negara (SBN) sebagai instrumen operasi moneter pada 2024.

Selama ini, SBI dinilai menjadi beban biaya operasi moneter BI karena pembayaran bunga SBI menekan anggaran bank sentral hingga mencatat defisit.

“Kami perluas instrumen yang ada. Apa yang sedang dikaji, kami akan reaktivasi penerbitan kembali SBI,” tegas Perry.

Perry masih enggan memaparkan rencana kebijakan tersebut secara detail. Namun, menurutnya, rencana ini telah masuk ke dalam pipeline kebijakan BI.

Deputi Gubernur Senior BI Mirza Adityaswara mengatakan kondisi ketidakpastian global, serta normalisasi neraca bank sentral AS serta kenaikan suku bunga AS, depresiasi yuan dan perkembangan lainnya berdampak kepada aliran modal ke emerging market.

“Ini menyebabkan capital reversal, makanya kurs dari negara-negara berkembang terdepreasiasi termasuk Indonesia, maka dari itu penting untuk mengundang kembali aliran modal tersebut,” kata Mirza.

Jika SBI diterapkan, Mirza mengungkapkan Sertifikat Deposito Bank Indonesia (SDBI) untuk tenor 9 dan 12 bulan dihentikan sementara. “SDBI 9 dan 12 bulan digantikan menjadi SBI.”

SDBI dan SBI dibedakan berdasarkan kepemilikannya. Di dalam SBI, dana asing bisa masuk. Sementara itu, SDBI hanya memperbolehkan dana dari dalam negeri.

Selain SBI, Perry menuturkan BI juga menyiapkan banyak ‘jamu manis’ untuk menyeimbangi ‘jamu pahit’ atau pengetatan kebijakan moneter.

Salah satu ‘jamu manis’ adalah perbaikan suku bunga acuan overnight di pasar uang. Bunga acuan ini nantinya akan dinamakan Indonia. Dasar suku bunga acuan ini adalah transaksi, bukan kuotasi. “Kami ikut best practice dari negara lain.”

BI juga akan berupaya membuat biaya hedging atau lindung nilai menjadi lebih murah, termasuk implementasi call spread option, swap valas, serta swap lindung nilai.

“Instrumen ini sudah ada dan biayanya murah seperti yang kami sampaikan biaya swap valas 1 bulan itu 6,2% dan 3 bulan itu 7,2%. Kami akan me-review kembali upaya-upaya apakah biaya swap ini bisa lebih murah lagi,” papar Perry.

Jika lebih murah, BI yakin instrumen tersebut bisa lebih menarik bagi pasar keuangan Indonesia.

PRO & KONTRA

Rencana Bank Indonesia mengaktifkan kembali SBI 9 dan 12 bulan ditanggapi beragam oleh sejumlah pihak.

Direktur Riset CORE Indonesia Piter R. Abdullah mengungkapkan tujuan utama dari kebijakan ini adalah untuk menarik kembali aliran modal asing yang saat ini sudah cukup banyak keluar dan menekan rupiah, di tengah keterbatasan instrumen suku bunga.

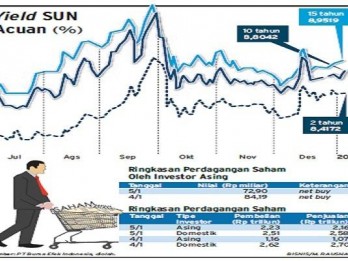

Terkait dengan suku bunga, BI telah menaikkan suku bunga sebanyak 100 basis poin dalam 3 bulan terakhir. Adapun, kemarin, BI memutuskan untuk menahan BI 7-day Reverse Repo Rate pada level 5,25%, yang berlaku efektif sejak 19 Juli 2018.

“Saya kira BI sedang benar-benar berupaya untuk tidak terlalu bersandar pada instrumen suku bunga. Upaya ini menurut hemat saya merupakan langkah yang tepat,” kata Piter.

Namun, ekonom Institute for Development Economic and Finance (Indef) Eko Listianto mengatakan wacana BI tersebut berpotensi semakin memperlambat penyaluran kredit dari perbankan kepada masyarakat.

Pasalnya, amunisi baru dari BI tersebut akan banyak dinikmati oleh perbankan dan perbankan bakal lebih memilih menempatkan dananya di SBI daripada menyalurkan kredit kepada masyarakat.

“Begitu direaktivasi, ada kemungkinan bank akan semakin lambat menyalurkan kredit. Mereka akan lebih nyaman menaruh di SBI.”

Eko juga meyakini wacana reaktivasi SBI tersebut baru benar-benar akan dilakukan apabila keadaan sudah sangat mendesak.

Di sisi lain, PT Bank Tabungan Negara Tbk. meyakini bahwa reaktivasi SBI tidak akan menjadikan penyaluran kredit kepada masyarakat dari perbankan menjadi lambat meskipun diakui instrumen tersebut akan banyak diserap oleh perbankan.

“ Enggaklah,” ujar Direktur Bank BTN Iman Nugroho Soeko.

Bagi perbankan, lanjutnya, reaktivasi SBI hanya membuka peluang untuk menambah pilihan investasi dengan tenor yang lebih bervariasi jika tidak memiliki kelebihan likuiditas yang belum atau tidak disalurkan lewat kredit.

Sementara itu, ekonom PT Bank Mandiri Tbk. Andry Asmoro menilai rencana BI tersebut perlu diimbangi dengan mitigasi risiko melalui pengendalian masa kepemilikan (holding period).

Andry menyorot keputusan BI untuk meniadakan SBI sebelumnya yang salah satunya bertujuan mengurangi volatilitas akibat banyaknya investor asing masuk di instrumen Jangka Pendek BI atau di bawah 1 tahun.

“Dengan penerbitan kembali SBI, perlu dimitigasi adanya risiko di masa depan akan volatilitas investor asing yang keluar dari instrumen ini.”

Direktur Investa Saran Mandiri Hans Kwee mengatakan rencana BI tersebut tidak terlalu berdampak pada perdagangan saham pada Kamis. Indeks harga saham gabungan (IHSG) kemarin ditutup melemah 19,65 poin menjadi 5.877,07.

“Pelemahan rupiah adalah salah satu faktor yang menekan IHSG.”

Pada perdagangan kemarin, mata uang Garuda berada dalam zona merah dengan pelemahan 28 poin atau 0,19% menjadi Rp14.442 per dolar AS. Ini merupakan level terlemah sepanjang tahun berjalan.

Kepala Riset dan Analis PT Monex Investindo Futures Ariston Tjendra mengungkapkan pergerakan rupiah kali ini tertekan oleh pernyataan Kepala Federal Reserve AS Jerome Powell yang menyatakan bahwa bank sentral akan menaikkan suku bunga AS dua kali lagi sampai akhir 2018.