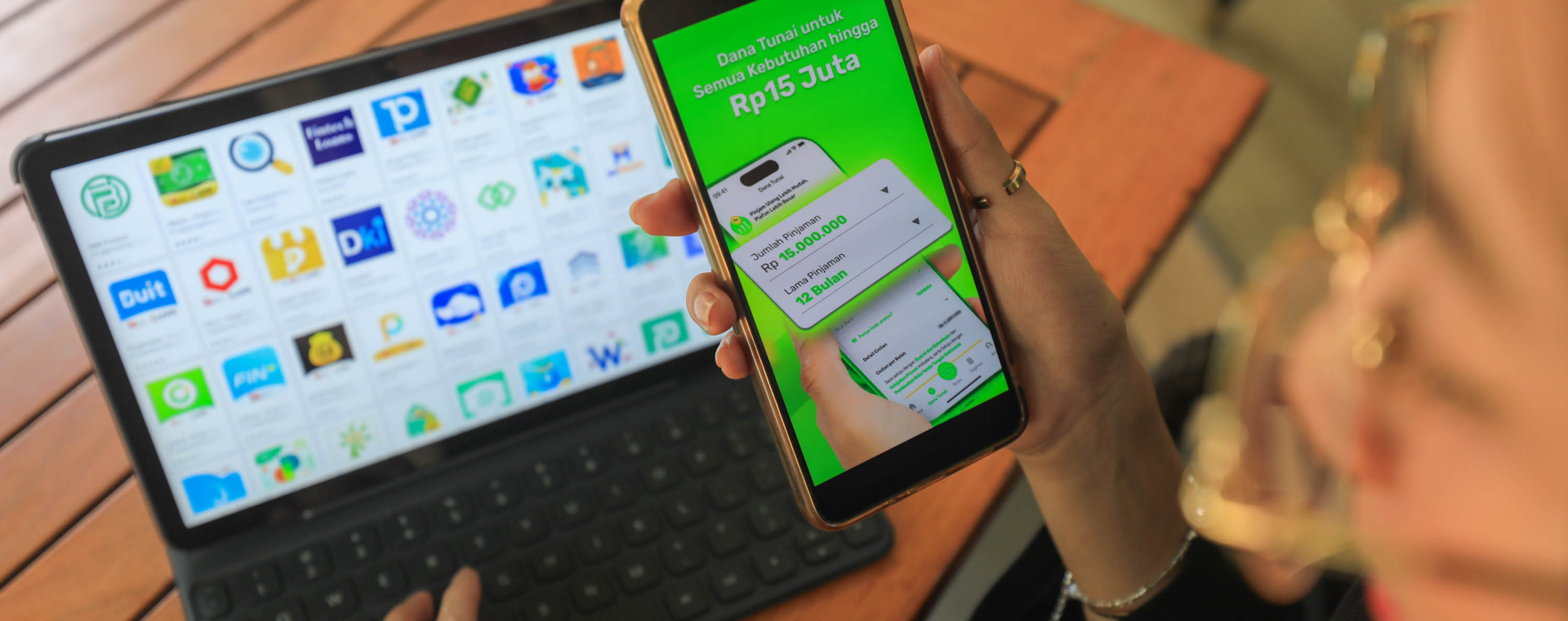

Bisnis.com, JAKARTA - OJK telah menerbitkan Surat Edaran No. 19/2023 yang membatasi peminjam hanya boleh meminjam dana dari maksimal tiga platform pinjol saja. Namun, menjelang Pemilu di mana kebutuhan keuangan meningkat bagi orang-orang tertentu, tiga platform pinjol tetap bisa menjadi harapan atau bahkan primadona tetapi dengan kemungkinan risiko kegagalan yang cukup besar.

Pinjaman online atau pinjol mengingatkan kita pada sejarah awal perkembangan toko online di Indonesia menjelang akhir 2000-an. Pada saat itu, antara pembayaran pesanan dan pengiriman barang adalah suatu perjudian besar.

Apabila pemilik toko online mengirim pesanan tanpa adanya pembayaran, maka besar kemungkinan barang dikirim, tetapi uang tidak terbayarkan. Sedangkan jika pembeli melakukan pembayaran sebelum barang diterima, maka besar pula kemungkinan uang ditransfer, tetapi barang tak kunjung datang.

Benar-benar tanpa kepastian dan jaminan. Padahal pada waktu yang sama, transaksi e-commerce di berbagai negara bisa berjalan tanpa masalah yang berarti. Ternyata strategi atau rumus untuk penerapan di masyarakat kita harus berbeda dari gagasan aslinya.

Dompet bersama yang digagas di Forum Jual Beli Kaskus dan akhirnya menjadi cara mengelola pembayaran di berbagai layanan e-marketplace, ternyata menjadi jawabannya. Terdapat entitas perantara yang kemudian muncul menjadi penengah keputusan final atas pengiriman dana dari konsumen ke penjual, berdasarkan bukti barang telah diterima konsumen atau kemudian berkembang menjadi data elektronik berupa status pengiriman dari layanan kurir.

Bukankah hal yang serupa juga terjadi dalam pinjaman online akhir-akhir ini? Kepala Eksekutif Edukasi dan Perlindungan Konsumen OJK Friderica Widyasari Dewi bahkan menyampaikan adanya tren orang sengaja meminjam di pinjol tetapi dengan rencana tidak membayar. Terlebih lagi ketika mereka tahu pinjol tersebut tidak tercatat di OJK.

Baca Juga

Beberapa praktik fraud yang terjadi seringkali alamat rumah peminjam sudah pindah dan tidak ditemukan lagi alamat yang baru, alamat kantor sudah tidak bisa digunakan lagi karena peminjam sudah pindah kerja atau kantor dengan keras menyatakan tidak ikut campur dan melarang dengan tegas penyelesaian urusan pinjam meminjam dilakukan di kantor. Urusan pinjam meminjam adalah kasus perdata yang sanksinya “hanya” berupa denda dan bunga, serta masuk ke dalam daftar hitam SLIK OJK.

Di sisi lain, terdapat juga kasus bunuh diri akibat pinjaman online karena merasa tertekan, atau bahkan terancam. Jika peminjam tergolong unbankable karena memang tidak memiliki penghasilan yang memadai, bukankah pengembalian pinjaman hanya mimpi di siang bolong? Untuk itu dibutuhkan modifikasi atau adaptasi seperti yang terjadi pada transaksi masa lalu e-commerce di Indonesia.

Meskipun penyaluran pinjaman naik dari waktu ke waktu, kinerja dan prestasi pinjol atau jenis lainnya seperti P2P lending bukan semata-mata pada nilai yang dikumpulkan maupun disalurkan ke peminjam, tetapi utamanya terletak pada nilai keberhasilan pengembalian pinjaman yang berdampak pada kelancaran pemberian pinjaman ataupun penyediaan dana pinjaman dari investor.

Di sisi lain, dibutuhkan pula dana segar dan cepat bagi orang-orang yang unbankable dengan tujuan strategis dan produktif. Jika bisnis pinjol mengalami sunset, maka tidak ada alternatif bagi mereka yang unbankable untuk mendapatkan dukungan pendanaan dan mengembangkan usaha.

PIHAK KETIGA

Dimungkinkan pihak ketiga muncul menjembatani validasi data peminjam di lapangan, atau sebagai tempat penitipan jaminan untuk peminjam dengan nilai pinjaman yang makin besar, atau negosiator kerja sama autodebet dengan kantor tempat peminjam bekerja.

Kelemahan dalam mekanisme pinjol seperti ketergantungan pada informasi di dalam data Kartu Tanda Penduduk terutama yang tanpa batas kedaluwarsa tidak dapat menjamin dan menyelesaikan keberadaan peminjam sesungguhnya. Jika peminjam tinggal di tempat yang berpindah-pindah bahkan seringkali tidak terkait dengan lokasi asalnya, tentu kerepotannya sangat tinggi.

Ancaman kepada orang-orang yang seringkali tidak terkait dengan peminjam tetapi data nomor teleponnya bisa diakses secara tidak legal dari ponsel peminjam juga makin tidak mempan dari waktu ke waktu. Masyarakat saat ini sudah banyak yang memahami aturan hukum dan cara membela haknya melalui mekanisme pelaporan ke OJK.

Alih-alih melakukan tindakan saat kredit macet, penyelenggara pinjol perlu melakukan validasi terlebih dahulu secara cepat terkait kesamaan alamat yang didaftarkan dengan keberadaan peminjam sesungguhnya. Kolaborasi perlu dilakukan dengan pihak-pihak penyedia layanan jasa keuangan yang diijinkan oleh OJK.

Jika dibutuhkan, pihak ketiga sejenis institusi Pegadaian atau jaringan perbankan daerah dapat diajak bekerjasama dalam hal pengelolaan aset dari peminjam dengan nilai pinjaman yang termasuk besar. Dengan keberadaan yang mudah ditemukan dan jaringan yang tersebar di setiap kota dan kabupaten, kerja sama ini dapat memperluas jangkauan pinjol ke daerah-daerah sekaligus meningkatkan kemungkinan pengembalian pinjaman melalui jaminan aset yang diberikan.

Jika urusan di depan lebih akuntabel, permasalahan dalam penagihan dan niatan tidak membayar dimungkinkan akan menjadi lebih rendah jika awalnya peminjam punya niatan tidak membayar, maka mekanisme ini dapat menurunkan minatnya.

Namun, jika awalnya peminjam tidak punya niatan tidak membayar, mekanisme ini dapat menjaga dirinya dari depresi atau bahkan bunuh diri akibat tertekan oleh bengkaknya hutang maupun komunikasi dari penyelenggara pinjol.

Tidak kalah pentingnya, kecepatan dan kemudahan dalam memproses pinjaman yang menjadi ciri khas pinjol dalam disrupsi teknologi keuangan jangan sampai hilang. Harapannya seperti halnya transaksi di e-commerce saat ini, pinjol dapat tersalurkan dengan baik ke masyarakat dengan meminimalkan potensi kredit macet yang menyandera kedua belah pihak. Bukankah kemampuan adaptasi yang membuat manusia dapat bertahan sampai saat ini?